LA SINGULARIDAD DE NAVARRA - LA FINANCIACIÓN AUTONÓMICA, IGUALDAD O PRIVILEGIO?

←

→

Transcripción del contenido de la página

Si su navegador no muestra la página correctamente, lea el contenido de la página a continuación

LA SINGULARIDAD DE NAVARRA.

LA FINANCIACIÓN AUTONÓMICA, ¿IGUALDAD O PRIVILEGIO?

MIKEL BUESA

Catedrático de Economía Aplicada

Instituto de Análisis Industrial y Financiero

Universidad Complutense de Madrid

1. INTRODUCCIÓN.

Desde la perspectiva financiera del sector público, Navarra, como el País Vasco,

son casos singulares cuya especificidad se encuentra determinada por la existencia del

Convenio Económico con el Estado. Este régimen foral —que en el País Vasco se

denomina Concierto— aparta a estas Comunidades Autónomas del sistema de

financiación regional establecido para las demás y propicia que, en ellas, la

disponibilidad de recursos en manos del gobierno regional exceda sobradamente al

promedio nacional1. La excepcionalidad foral, que en la práctica se traduce en la

fijación, bajo reglas negociadas en función de intereses políticos espurios, de una

aportación o cupo con la que los territorios forales contribuyen a los gastos del Estado,

entra así en abierta contradicción con los principios constitucionales de igualdad y

solidaridad «que deben prevalecer sobre los nebulosos derechos históricos»2 a los que

se apela para justificarla, y genera una situación de privilegio de la que es exponente el

hecho de su inviable generalización a las demás regiones, pues, como ha destacado

Cantarero (2007), si todas las Comunidades Autónomas adoptasen el sistema de cupo y

su cálculo se efectuara del mismo modo en que lo hacen Navarra y el País Vasco, «la

hacienda central quebraría al no poder hacer frente a sus necesidades de gasto»3.

El origen4 de esta singular forma de financiación se remonta en Navarra al

reconocimiento de los fueros en 1839 —en la Ley del 25 de Octubre— y a su

concreción económica, dos años más tarde, con la promulgación de la Ley de 16 de

Agosto de 1841, en la que se reguló el primer Convenio Económico entre el Estado y

Navarra. Posteriormente ese Convenio sería renovado y adaptado a la regulación fiscal

vigente en el conjunto de España en 1877, 1927, 1941, 1969, 1990, 1997, 2003 y 2007.

Además, en cada una de esas ocasiones se modificó la cuantía de la aportación que

Navarra debía hacer al Estado. A este respecto es interesante observar que tales

renovaciones no han seguido una pauta regular ni en lo referente a su ritmo temporal,

pues entre ellas han transcurrido entre cuatro años y medio siglo, ni en lo que concierne

al esfuerzo económico que se ha exigido a la región para afrontar su contribución a las

cargas comunes del Estado. En efecto, según muestra el cuadro 1, en el momento inicial

del Convenio a Navarra se le impuso una carga de 1,8 millones de reales, equivalente al

1

Vid. De la Fuente (2005), pág. 29, y Cantarero (2007), pág. 61.

2

Cfr. De la Fuente (2005), pág. 32.

3

Cfr. Cantarero (2007), pág. 62. Vid. también, en el mismo sentido, López Basaguren (2007), pág. 100.

4

Sigo aquí a Cantarero (2007).

1Cuadro 1. Evolución de la Aportación de Navarra al Estado, 1841-2005

Aportación fijada en la Ley del Esfuerzo exigido a Aportación de

Años Convenio Económico entre el Navarra (% del PIB Navarra (% del

Estado y Navarra regional) Gasto del Estado)

1841 1.800.000 Reales 0,62 0,14

1877 8.000.000 Reales 1,19 0,26

1927 6.000.000 Pesetas 1,10 0,18

1941 21.000.000 Pesetas 2,21 0,21

1969 230.000.000 Pesetas 0,70 0,07

1990 61.827.500.000 Pesetas 7,56 0,45

2000* 60.055.602.000 Pesetas 3,30 0,23

2005** 553.491.700 Euros 3,61 0,31

Fuente: Elaboración propia a partir de los textos legales y las series históricas del PIB

elaboradas por Carreras, Prados de la Escosura y Rosés (2005) y el INE.

* Renovación aprobada en 2003. ** Renovación aprobada en 2007.

0,62 por 100 de su PIB. Tres décadas y media más tarde, en 1877, los ocho millones de

reales fijados para la Aportación duplicaron el esfuerzo en términos del PIB regional.

Con posterioridad, en 1927, cuando la Aportación pasó a ser de seis millones de pesetas,

el esfuerzo se redujo en unas décimas. Pero en 1941, ya dentro del régimen franquista,

con una cifra de 21 millones de pesetas, volvió a duplicarse, alcanzando el 2,21 por 100

del PIB. Sorprendentemente, cuando en 1969 se modificó el Convenio y pese a que la

norma declaraba en su preámbulo que «Navarra actualiza(ba) su aportación al

sostenimiento de las cargas generales … (teniendo) en cuenta las … exigencias de la

actividad financiera del Estado con el consiguiente incremento del gasto público», el

esfuerzo se redujo drásticamente quedando en una cifra del 0,70 por 100, muy próxima

a la estimada para 1841. Esta anomalía fue corregida dos décadas después, ya dentro del

actual sistema constitucional, cuando en 1990 la Aportación se elevó hasta 61.827

millones de pesetas y, con ello, el esfuerzo regional se multiplicó por diez hasta situarse

en el 7,56 por 100 del PIB. Sin embargo, transcurrido un decenio más, la renovación del

Convenio partió esta última cifra por la mitad, de manera que en los últimos años

Navarra apenas ha dedicado un 3,5 por 100 de su PIB a financiar las competencias

estatales no asumidas por su Gobierno Foral.

Una variabilidad similar, aunque de menor rango, se observa en las cifras que

aluden a la importancia relativa de la Aportación de Navarra cuando se mide como

proporción de los gastos del Estado. En este caso, los porcentajes correspondientes se

establecen entre un mínimo del 0,07 por 100 en 1969 y un máximo del 0,45 por 100 en

1990, siguiendo sus variaciones una pauta temporal similar a la expresada para el

indicador del esfuerzo regional realizado en la financiación de las cargas estatales.

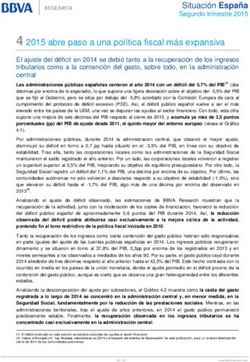

Entre los analistas del sistema de financiación autonómico existe un consenso

generalizado acerca del carácter privilegiado del Convenio Económico de Navarra —al

igual que el del Concierto Económico Vasco—, pues de él se deriva el hecho de que el

Gobierno Foral, como recoge el gráfico 1, cuente con unos recursos superiores a los que

2Gráfico 1: Financiación autonómica por habitante en 2005 (€)

5.000

4.712,7

4.000

4.156,6

3.000

2.000

2.094,6 2.046,5

1.906,6

1.000

0

NAVARRA PAÍS CCAA MADRID CATALUÑA

VASCO (Régimen

Común)

Fuente: Elaborado a partir de García Díaz et al. (2007).

disponen las demás Administraciones autonómicas5, no estando justificada esa

diferencia por la desigualdad en los techos competenciales. Asimismo, esos estudiosos

apuntan en general a que ese privilegio se deriva de la ventaja que concede un cálculo

de la Aportación que subvalora la cuantía que debería corresponder a Navarra si la

distribución regional de las cargas del Estado fuera equitativa.

No obstante, han sido pocas las ocasiones en las que se ha entrado en la

cuantificación de esa subvaloración y, por tanto, en la determinación de la dimensión

del referido privilegio. A este respecto, De la Fuente (2005), con datos referidos al

promedio del período 1990–1997, ofrece información de la diferencia que arroja la

Aportación efectivamente pagada y la que resultaría de su generalización hacia todas las

Comunidades Autónomas6. Sus cálculos establecen que la Aportación de la Comunidad

Foral es 1,2 veces inferior a la que le correspondería, lo que da lugar a una transferencia

implícita de recursos a esta región desde el resto de España del orden del 2,2 por 100 del

PIB navarro. Señalemos a efectos comparativos que el cálculo de este autor para el País

Vasco multiplica las cifras de Navarra, de manera que el Cupo es 2,5 veces inferior al

que correspondería de acuerdo con un tratamiento homogéneo de todas las regiones; y

la transferencia implícita de recursos nacionales hacia esta región es equivalente al 8,2

por 100 de su PIB. En definitiva, por tanto, parece que el privilegio navarro es

notoriamente inferior al vasco.

5

Vid. por ejemplo, Zubiri (2007), quien estima que, en 2002, Navarra y el País Vasco dispusieron de

unos recursos totales por habitante que superaban en un 58 por 100 a la media de las Comunidades

Autónomas de régimen común.

6

Tal metodología consiste en repartir la carga del Estado de manera proporcional a las Comunidades

Autónomas, teniendo en cuenta su participación en el PIB nacional y en la población total de España. Este

procedimiento es, en teoría, el mismo que se emplea para calcular la aportación de Navarra y el Cupo

Vasco, tal como se verá más adelante. Vid. De la Fuente (2005), págs. 51 a 56.

3En Buesa (2008) he discutido estas cifras de De la Fuente señalando que, de

acuerdo a un procedimiento de cálculo que toma en consideración los aspectos

concretos de la metodología de elaboración del Cupo Vasco, la subvaloración de éste

para 2007 equivale al 3,4 por 100 del PIB del País Vasco. Dado que ese procedimiento

es también aplicable al caso de Navarra, toda vez que, como más adelante se verá, la

metodología establecida para el cálculo de su Aportación al Estado es similar a la vasca,

en las páginas que siguen me propongo efectuar los cálculos correspondientes tomando

en consideración la última de las revisiones del Convenio Económico, aprobada en

20077. No obstante, de manera previa efectuaré algunas consideraciones acerca de la

configuración del régimen fiscal de Navarra.

2. EL RÉGIMEN FISCAL DE NAVARRA: NIVEL DE AUTONOMÍA Y

PRESIÓN FISCAL.

De acuerdo con el Convenio Económico el régimen fiscal de Navarra se

encuentra sujeto a importantes limitaciones armonizadoras con respecto al sistema fiscal

definido para el conjunto de España. Ese régimen fiscal no es, por ello, plenamente

autónomo, de forma que el Gobierno de Navarra no puede establecer figuras tributarias

distintas de las existentes en las Comunidades Autónomas de régimen común. De este

modo, el Convenio establece que las normas tributarias de Navarra «se adecuarán a la

Ley General Tributaria en cuanto a terminología y conceptos» (art. 7). Además, la

presión fiscal efectiva global de Navarra debe ser equivalente a la del resto de España.

Y, finalmente, las normas fiscales deben garantizar la libre circulación de personas,

bienes y capitales, así como la libertad de establecimiento, sin generar efectos

discriminatorios.

Dentro de ese marco general de armonización, la Comunidad Foral cuenta con

cierta autonomía que es plena, en el nivel normativo, en cuanto a los impuestos directos,

y nula o muy limitada en lo referente a los impuestos indirectos, según se muestra en el

cuadro 2. Ello la diferencia de las Comunidades Autónomas de régimen común que

también tienen cierta autonomía en la imposición directa —excepto en la de

sociedades—, aunque menor que la de Navarra, y una capacidad similar a la de esta

región en lo referente a la imposición indirecta. A este respecto, Zubiri (2007, págs. 364

y ss.) ha señalado que la capacidad para determinar el nivel de recaudación fiscal de

Navarra —y del País Vasco— es muy similar a la que tienen las Comunidades de

régimen común, pues en ambos casos cuentan con la posibilidad de incrementar el

IRPF, el impuesto sobre los medios de transporte, las gasolinas, las tasa sobre el juego o

el impuesto sobre transmisiones patrimoniales. Este autor destaca asimismo que «su

única opción adicional para recaudar más es aumentar el impuesto de sociedades»,

aunque esta posibilidad es «muy limitada porque los gobiernos raramente quieren

penalizar a sus empresas con impuestos elevados»8.

Y, por otra parte, la capacidad de Navarra para modificar la estructura de los

impuestos indirectos no difiere de la de las demás Comunidades Autónomas. No ocurre

lo mismo con relación a la imposición directa, pues Navarra puede modificar la base

liquidable del IRPF y cuenta con una amplia autonomía en el Impuesto de Sociedades

que ha utilizado para reducir la carga fiscal de las empresas ubicadas en la región. Ello

7

Vid. la Ley 48/2007, de 19 de diciembre (BOE del 20 de diciembre de 2007).

8

Cfr. Zubiri (2007), pág. 363.

4Cuadro 2. Capacidad normativa en materia fiscal de Navarra y las Comunidades

Autónomas de Régimen Común

Impuestos Navarra CC.AA. de Régimen Común

Tarifa con la restricción de que sea

progresiva y tenga el mismo número de

tramos que la del Estado.

Deducciones por circunstancias persona-

IRPF Autonomía plena les y familiares, inversiones no empresa-

riales y aplicación de renta. Modifica-

ción del 50 % de la deducción por

vivienda imputada a la Comunidad

Autónoma.

Patrimonio Autonomía plena Autonomía plena.

Autonomía plena para sociedades que

tributen exclusivamente en Navarra.

Ninguna autonomía para sociedades con

Sociedades domicilio fiscal fuera de Navarra o que No cedido.

teniendo su domicilio en Navarra

realicen más del 75 % de sus opera-

ciones en territorio común.

Autonomía en el caso de no residentes

Renta de no que cuenten con un establecimiento

No cedido.

residentes permanente domiciliado en Navarra.

Ninguna autonomía en los demás casos.

Sucesiones y

Autonomía plena. Autonomía plena.

Donaciones

Ninguna autonomía salvo en los mode-

los y plazos de declaración siempre que

IVA Cedido el 35 % sin capacidad normativa

no difieran sustancialmente de los del

Estado.

Ninguna autonomía salvo en los mode-

los y plazos de declaración siempre que Cedido el Impuesto sobre Determinados

no difieran sustancialmente de los del Medios de Transporte con capacidad de

Impuestos Estado. Asimismo puede incrementarse aumentar el tipo hasta el 10 %.

especiales hasta un 10 % el tipo de gravamen esta- Cedido el 40 % de los impuestos sobre

blecido por el Estado para el Impuesto la cerveza, hidrocarburos, alcoholes y

sobre Determinados Medios de Trans- tabaco, sin capacidad normativa.

porte.

Venta minorista Ninguna autonomía, excepto en la Ninguna autonomía, excepto en la

de determinados fijación de los tipos dentro de los límites fijación de los tipos dentro de los límites

Hidrocarburos fijados por el Estado. fijados por el Estado.

Ninguna autonomía salvo en los mode-

los y plazos de declaración siempre que

Primas de Seguro No cedido.

no difieran sustancialmente de los del

Estado.

Tipo en documentos notariales, transmi-

sión de inmuebles y cesión de derechos

Transmisiones Autonomía plena excepto en la trans-

reales sobre los mismos, y arrenda-

Patrimoniales y misión onerosa de bienes muebles,

miento de bienes muebles e inmuebles.

Actos Jurídicos semovientes y créditos, y en opera-

Deducciones y bonificaciones sobre las

Documentados ciones societarias

mismas materias en las que pueden fijar

el tipo impositivo.

Plena autonomía excepto en la determi-

Tasa sobre Exenciones, base, tipos de gravamen,

nación del hecho imponible y el sujeto

Juegos cuotas fijas y bonificaciones.

pasivo.

Fuentes: Convenio Económico entre el Estado y Navarra, y Zubiri (2007).

5hace que, de acuerdo nuevamente con Zubiri (2007), «a efectos prácticos,

probablemente la única diferencia sustantiva de capacidad normativa entre las

Comunidades autónomas de régimen común y foral es que éstas tienen la posibilidad de

cambiar el nivel y estructura del Impuesto sobre Sociedades»9.

Como resultado de los márgenes de autonomía con los que cuenta el Gobierno

de Navarra para configurar el sistema impositivo, la presión fiscal es en la región más

reducida que en el conjunto de España, aunque, como se refleja en el gráfico 2, la

cuantía de los impuestos pagados en promedio por cada navarro supere a la que

corresponde a cada habitante del territorio fiscal común, lo que se explica por las

diferencias en la renta per capita entre la región y la media nacional.

En efecto, la presión fiscal derivada de los impuestos concertados, medida en

términos del PIB, es en Navarra un punto inferior a la que corresponde al territorio

común; y ello se deriva de un dispar comportamiento de los impuestos directos e

indirectos, pues mientras en los primeros se constata una diferencia negativa de 1,5

Gráfico 2: Presión fiscal comparada entre Navarra y el Territorio Fiscal Común de

España en 2.003 (Impuestos Concertados)

Impuestos (% del PIB) Impuestos (€ por habitante)

25 5000

Navarra Navarra

20 4000 4.358

España (Territorio común) España (Territorio común)

18,9 19,8

15 3000 3.564

10 2000 2.408

9,9 10,5 9,9 1.950 1.777

8,4 1.786

5 1000

0 0

Impuestos Impuestos Total Impuestos Impuestos Total

Directos Indirectos Directos Indirectos

Impuestos (% del PIB)

7,5

6,0 6,5 Navarra

6,1

5,7 5,5

4,5 España (Territorio común)

3,0

3,0

2,7

1,5 2,2 2,3

0,5 0,4 1,4 0,5 0,7

1,2

0,0

IRPF Sociedades Resto I. Directos IVA Impuestos Transmisiones Resto I.

Especiales PyAJD Indirectos

Fuente: Elaborado a partir de Zubiri (2007).

9

Ibídem, págs. 364 y 365.

6puntos porcentuales, en los segundos esa diferencia es positiva en 0,6 puntos. El panel

inferior del gráfico 2 señala adicionalmente que la mayor distancia entre la presión

fiscal navarra y la española se produce en las principales figuras impositivas, tanto

directas —IRPF y Sociedades— como indirectas —IVA e Impuestos Especiales—.

La menor presión fiscal de Navarra en el impuesto sobre la renta cuenta con una

amplia trayectoria, de manera que el Gobierno regional ha sostenido una política

permanente en ese sentido, según se muestra en el gráfico 3. Y el resultado de esa

política es que, considerando el efecto de la progresividad del impuesto, «Navarra ha

tenido sistemáticamente una presión fiscal entre un 20 y un 25 por 100 por debajo de la

del Estado»10. En cuanto al Impuesto de Sociedades, también se constata una política de

menor exigencia a las empresas en Navarra, aunque, como se refleja en el gráfico 4, en

este caso se ha pasado de mantener una singularmente baja presión fiscal, vigente hasta

el comienzo de la década de 1990, a una mayor aproximación al nivel existente en el

territorio común.

Finalmente, en lo que concierne a la fiscalidad indirecta ya se ha señalado la

menor presión fiscal de Navarra en los principales impuestos. Sin embargo, debe tenerse

en cuenta a este respecto que una buena parte de la imputación de esa presión fiscal en

el caso del IVA —aproximadamente el 20 por 100— corresponde a las transferencias

que, de acuerdo con el Convenio Económico, realiza el Estado para compensar el

impuesto recaudado por el Gobierno Central a los residentes en Navarra; una

compensación ésta que algunos autores consideran excesiva y que explicaría la

diferencia que se constata en la presión fiscal por este impuesto11.

Gráfico 3. Presión fiscal por el IRPF en Navarra, el País Vasco y el Territorio Fiscal

Común de España, 1982-2005 (Recaudación del IRPF como % del PIB)

Fuente: Tomado de Zubiri (2007).

10

Cfr. Zubiri (2007), pág. 371.

11

Vid. Zubiri (2007), pág. 373.

7Gráfico 4. Presión fiscal por el Impuesto sobre Sociedades en Navarra, el País Vasco y

el Territorio Fiscal Común de España, 1982-2005 (Recaudación del Impuesto sobre

Sociedades como % del PIB)

Fuente: Tomado de Zubiri (2007).

3. ANÁLISIS DE LA APORTACIÓN EN EL AÑO BASE DE 2005.

Con una presión fiscal más reducida que en el territorio fiscal común de España

y teniendo en cuenta que las competencias autonómicas de Navarra sólo cubren el 40

por 100 de la valoración correspondiente al conjunto de las competencias del Estado, es

sorprendente que el Gobierno regional disponga, para el ejercicio de sus atribuciones, de

unos recursos que, como antes se ha visto, duplican en términos per capita a los que

corresponden a las demás Comunidades Autónomas. Evidentemente, una parte de esa

mayor capacidad financiera de Navarra se puede explicar por su mayor nivel de renta

por habitante, dado que la progresividad de la fiscalidad directa y la proporcionalidad de

la indirecta operan en ese sentido —lo que, por otra parte, se ha mostrado en el segundo

de los paneles superiores del gráfico 2—. Pero esa explicación resultaría incompleta si

no se tuviera en cuenta que, como se argumentará a continuación, la Aportación de

Navarra al sostenimiento de de las competencias estatales no integradas dentro del

ámbito foral es menor que la que le corresponde de acuerdo con el tamaño de la región

dentro de España.

Para corroborar esta tesis, en este epígrafe se va a examinar la metodología por

la que se establece la valoración de la Aportación, se van a discutir sus fundamentos y,

sobre todo, su incorrecta aplicación, tomando en consideración la última revisión del

Convenio Económico, aprobada en la Ley 48/2007, ya mencionada, que fija en 2005 el

año base de esa tasación. Dicha metodología —que sigue estrechamente la pauta

aprobada para el País Vasco en 1981, aunque en Navarra no entró en vigor hasta

199012— consiste en una valoración, a partir de los presupuestos del Estado, del coste

12

Es interesante observar que, aunque el estatus autonómico de la región dentro del marco constitucional

se aprobó en 1982 al promulgarse la Ley Orgánica de Reintegración y Amejoramiento del Régimen Foral

de Navarra, se tardó ocho años en clarificar la ordenación del Convenio Económico y la consiguiente

Aportación de Navarra al Estado, pues no fue hasta la Ley 28/1990 cuando se renovó el Convenio vigente

desde 1969 (Decreto–Ley 16/1969). Tal clarificación siguió estrechamente la pauta fijada para el País

8de las competencias que éste ejerce sin que lo haga el Gobierno Navarro. A partir de esa

valoración, se atribuye a la Comunidad Foral un porcentaje de participación en las

cargas del Estado mediante la aplicación de un índice de imputación que, desde 1990,

ha quedado establecido en el 1,60 por 100.

Conviene señalar que, en su regulación inicial, el índice de imputación se

concibió como una cantidad variable, determinada «básicamente en función de la renta

relativa de Navarra»13. Sin embargo, esa variabilidad nunca ha tenido vigencia, pues en

todas las ocasiones en las que se han efectuado ajustes en la Aportación, se ha

mantenido inalterado dicho índice. Y ello ha implicado una evidente tergiversación de

la norma inicial, pues Navarra, como las demás regiones españolas, ha ido

experimentando cambios en cuanto a su importancia económica dentro de España.

Una vez calculada la participación de Navarra en las cargas del Estado, la

cantidad resultante se minora en función de los impuestos e ingresos no tributarios de

carácter estatal que soportan los ciudadanos navarros y que no corresponden a su

singular sistema fiscal; y a ello se añade la parte proporcional del déficit público, así

como un ajuste por los impuestos directos convenidos que busca perfilar correctamente

la atribución a cada parte —Navarra y el Estado— de los ingresos tributarios

correspondientes. El resultado es la cifra que el Gobierno Foral debe ingresar en el

Tesoro Público.

Tales minoraciones parecen razonables en lo que concierne a los ingresos del

Estado obtenidos en Navarra, pues financian las competencias no asumidas por la

Comunidad Foral ya que las que ésta ejerce se cubren con los impuestos concertados

que recaudan las Diputaciones Forales. Pero no ocurre lo mismo con respecto al déficit

público, pues la minoración realizada a partir de la aplicación del índice de imputación a

la diferencia entre los ingresos fiscales y los gastos del Estado equivale a asumir que tal

diferencia —el déficit presupuestario— se genera únicamente en las competencias no

asumidas, lo que no es razonable ni responde a la realidad. Más aún, con la

consideración del déficit se mezclan dos elementos que son heterogéneos —los gastos

del Estado y su forma de financiación— y se opera como si el déficit fuera equivalente a

cualquiera de las competencias asumidas por la Administración Foral.

Pues bien, teniendo en cuenta esta metodología, la última Ley del Convenio

determina la Aportación de Navarra para el período 2005–2009, estableciendo su

cuantía, para el primero de esos años, en 553 millones de €, tal como se muestra en la

columna A del cuadro 3. Ello es el resultado de una valoración de las competencias

estatales que no ejerce la Comunidad Foral, equivalente al 59,8 por 100 del gasto

presupuestado por el Estado, lo que da lugar, tras la aplicación de un índice de

imputación del 1,60 por 100, a una cifra de 1.554 millones de €, expresiva del coste de

la estatalidad que cabe atribuir a Navarra. Esta cifra puede estar sobrevalorada, tal como

más adelante se verá, debido a que el empecinamiento de las autoridades locales en

dejar inalterado el índice de imputación conduce a ello. Pero donde cabe centrar por el

momento el análisis crítico del cálculo propuesto por la Ley es, principalmente, en el

capítulo de compensaciones y ajustes.

Vasco en la Ley 12/1981, de 13 de mayo, del Concierto Económico, de manera que en lo fundamental los

regímenes fiscales de ambas regiones son iguales.

13

Cfr. el artículo 51 de la Ley 28/1990, de 26 de diciembre.

9Cuadro 3. Estimación de la Aportación Navarra para el año 2005

Imputación para el cálculo de la Aportación

Conceptos Millones € (Millones de €)

A B C D E F

(1) Presupuesto del Estado. Gastos 162.379

(2) Cargas asumidas por Navarra 65.258

(3)=(1)-(2) Cargas no asumidas por Navarra 97.121 1.554 1.554 1.554 1.515 1.515 1.488

(4) Presupuesto del Estado. Ingresos 118.298

(4 bis) Presupuesto del Estado. Ingresos * 161.778

(9)=(5)+(6)+(7)+(8) Compensaciones y ajustes a

-1.001 -305 -493 -300 -484 -291

deducir

(5) Por tributos no convenidos 3.634 -58 -58 -58 -57 -57 -57

(6) Por otros ingresos no tributarios 7.133 -114 -114 -114 -111 -111 -111

(7)=(1)-(4) Por déficit presupuestario 44.081 -705

(7)=(1)-(4 bis) Por déficit presupuestario 601 -10 -9

(7) Por déficit presupuestario** 12.344 -198 -193

(8) Por Impuestos Directos convenidos -123 -123 -123 -123 -123 -123

(10)=(3)+(9) Aportación Líquida 553 1.249 1.061 1.215 1.032 1.197

Diferencia entre el líquido a pagar y la cifra oficial 696 508 661 478 644

Fuente: Elaboración propia

* Incluidos los tributos cedidos a las Comunidades Autónomas. ** Excluyendo los gastos en transferencias a las

Comunidades Autónomas y los ingresos por impuestos cedidos a entes territoriales.

A. Ley 48/2007

B. Ingresos fiscales antes de la cesión a las entidades territoriales e índice de imputación del 1,60 %

C. Excluyendo en la estimación del déficit presupuestario los gastos en transferencias a las Comunidades Autónomas

y los ingresos por impuestos cedidos a entes territoriales, y un índice de imputación del 1,60 %

D. Ingresos fiscales antes de la cesión a las entidades territoriales y unos índices de imputación del 1,56 %

E. Excluyendo en la estimación del déficit presupuestario los gastos en transferencias a las Comunidades Autónomas

y los ingresos por impuestos cedidos a entes territoriales, y un índice de imputación del 1,56 %

F. Valoración directa de las competencias no asumidas e índice de imputación del 1,56 % en las compensaciones,

con exclusión del concepto de déficit presupuestario

En efecto, dando por válidas las cifras que se manejan en cuanto a la estimación

de la carga que suponen las figuras impositivas y los ingresos no tributarios, lo que no

puede aceptarse es la pretensión de que en las cuentas públicas del Estado existió en

2005 un déficit de cuarenta y cuatro mil millones de euros y que ese déficit dé lugar a

una compensación de 705 millones al Navarra. Y ello, sencillamente, porque tal déficit

no se produjo.

¿Cómo se explica entonces la literalidad del texto legal aprobado por las Cortes

Generales? La respuesta es simple: los redactores de la Ley del Convenio sencillamente,

a los efectos del cálculo, han eliminado del capítulo de los ingresos presupuestarios del

Estado los tributos cedidos a las Comunidades Autónomas. Por esta vía, tal como se

muestra en la columna B del cuadro 3, la Aportación de Navarra al Estado se ha

10reducido nada menos que en 696 millones de euros. En efecto, si en los ingresos

estatales se contabilizan esos tributos, entonces el déficit antes mencionado se reduce a

601 millones de €, una cifra ésta que, en aplicación de la metodología aprobada, tendría

que dar lugar a una compensación de sólo 10 millones de €. Y, consecuentemente,

dejando inalterado todo lo demás, resultaría que la cantidad a pagar por Navarra para

sostener el ejercicio de las competencias del Estado llegaría a los 1.249 millones de €.

Sin embargo, bajo la consideración de que los tributos cedidos a las

Administraciones Territoriales no deben ser tenidos en cuenta, podría haberse planteado

una solución diferente, como es la de excluir del capítulo de gastos, a los efectos del

cálculo del déficit presupuestario del Estado, las transferencias a las Comunidades

Autónomas que se incluyen en él. Con este supuesto, como se muestra en el cuadro 3, el

déficit público se rebaja a 12.344 millones de € y la compensación correspondiente se

queda en sólo 198 millones (columna C). Y, consecuentemente, dejando igual todo lo

demás, la Aportación de Navarra asciende a 1.061 millones de €; es decir, 508 millones

más de los que figuran en la Ley que aquí se examina.

Las estimaciones precedentes no agotan el examen crítico que estoy realizando,

pues, como ya se ha señalado, la Ley del Convenio asume el índice de imputación del

1,60 por 100 que se había determinado en 1990. Sin embargo, debe tenerse en cuenta

que, en este último año, de acuerdo con la Contabilidad Regional de España que

elabora el INE, la participación de Navarra en el PIB nacional fue del 1,65 por 100, lo

que significa que, para atenuar la cifra de la Aportación, de la misma manera que una

década antes se había hecho para el caso del País Vasco, al determinar el índice de

imputación se tuvieron también en cuenta las cifras de población. Ello es razonable

dado que tanto el criterio de riqueza como el de población deben tenerse en cuenta para

asignar las cargas estatales14. Pero lo que es menos razonable es que ello se hiciera

mediante la aplicación de unas ponderaciones arbitrarias a las respectivas

participaciones de Navarra en el PIB y en la población española. En concreto, si

tenemos en cuenta que, en 1990, la población navarra suponía el 1,32 por 100 de la

española, las ponderaciones que se utilizaron fueron del 85 por 100 para el PIB y del 15

por 100 para la población.

Pues bien, si se hubieran aplicado esas mismas ponderaciones a las cifras de

participación de Navarra en España correspondientes a 2005 —el 1,70 por 100 en el

PIB y el 1,35 por 100 en la población—, el índice de imputación tendría que haber sido

el 1,66 por 100, seis centésimas mayor que el aplicado. Pero, en mi opinión, esas

ponderaciones dan poco peso a la población; y, por tal motivo, en los cálculos que

siguen, respetando la norma de que el índice refleje principalmente la participación en el

PIB, he imputado a Navarra el 1,56 por 100 del gasto estatal. Este índice resulta de

ponderar la participación en el PIB con un 60 por 100 y la participación en la población

en un 40 por 100.

Siguiendo este criterio, en las columnas D y E del cuadro 3 se han rehecho las

estimaciones anteriores teniendo en cuenta un índice de imputación del 1,65 por 100. En

la primera de ellas se ha considerado el valor real del déficit presupuestario del Estado.

En este caso, la Aportación de Navarra alcanzaría un valor de 1.215 millones de €, lo

que supone 661 millones más que la cifra establecida legalmente. Y en la segunda, se ha

14

Víd. la revisión de los estudios sobre el asunto que realiza Barberán (2002) y (2006).

11realizado el mismo ejercicio partiendo de los supuestos de la columna C; es decir,

considerando un déficit presupuestario calculado mediante la exclusión en el gasto de

las transferencias a las Comunidades Autónomas y en los ingresos de los impuestos

cedidos a estos entes territoriales. El resultado obtenido señala una Aportación de 1.032

millones de €, lo que supone 478 millones más que la regulada en la Ley.

Finalmente, para cerrar las estimaciones de la infravaloración de la Aportación

de Navarra a la financiación de las competencias del Estado, se ha recurrido a un

procedimiento directo de determinación del valor de las cargas no asumidas por el

Gobierno Foral, de manera que la imputación a la región de los diferentes tipos de gasto

se ha realizado mediante la aplicación de los criterios comúnmente aceptados en la

construcción de las balanzas fiscales15. Asimismo, para valorar las compensaciones se

ha excluido el concepto de déficit presupuestario y se ha tenido en cuenta el mismo

índice de imputación que en las estimaciones precedentes.

El resultado correspondiente se recoge en la columna F de cuadro 3. En ella se

muestra una valoración de las cargas del Estado no asumidas por la Comunidad Foral

cifrada en 1.488 millones de €, inferior a la oficial. Aplicadas las compensaciones

derivadas de los ingresos estatales, la Aportación que se obtiene es de 1.197 millones.

Por tanto, de acuerdo con este procedimiento esa Aportación estaría infravalorada en

644 millones de euros.

Recapitulando los resultados expuestos a lo largo de este epígrafe, la aplicación

de los diferentes supuestos que se han adoptado para la estimación de la Aportación de

Navarra al Estado arrojan como resultado la existencia de una subvaloración en su

determinación legal. El tamaño de este efecto oscila entre 478 y 696 millones de €. No

obstante, la cifra más razonable es, en mi opinión, la que se desprende de una valoración

de las competencias estatales no asumidas por la Administración Foral basada en la

metodología de las balanzas fiscales, y en la aplicación al cálculo de las

compensaciones de un índice de imputación que pondera más el PIB que la población.

Es decir, el resultado expuesto en la última columna del cuadro 3 según el cual esa

subvaloración se estima en 644 millones de euros.

Esta cuantía equivale al 4,2 por 100 del PIB navarro, lo que señala que el

resultado aquí obtenido es, en términos relativos, notablemente mayor que el que arroja

el trabajo de De la Fuente (2005). Es, además, casi un punto mayor que el que, por un

procedimiento similar he estimado para el País Vasco16. En todo caso, se trata de una

cifra nada despreciable que pone en manos del Gobierno de Navarra una financiación

extraordinaria de 1.102 € por habitante. No sorprende, por ello, que la Administración

Foral aplique una política fiscal relajada que rebaja sensiblemente la presión sobre los

ciudadanos en términos comparativos con el resto de los españoles. Por ello, se puede

afirmar sin ambages que, en Navarra, el régimen foral ha conducido a una situación de

privilegio y que esa situación se ha derivado, no de la autonomía fiscal, sino de la

manipulación de las cifras presupuestarias que dan lugar al cálculo de la contribución de

los navarros al sostenimiento de las cargas del Estado.

15

En concreto, en la columna F se han aplicado los criterios empleados por Utrilla de la Hoz (2004) a las

cifras presupuestarias de 2005.

16

Vid. Buesa (2008) donde se cifra la subvaloración del Cupo Vasco en el 3,4 por 100 de PIB regional.

123. CONCLUSIONES.

Desde su reformulación en 1990, el régimen de Convenio Económico, en virtud

del cual la Administraciones navarra contribuye al sostenimiento financiero del Estado

mediante el pago de una Aportación, se ha convertido en un sistema de privilegio que

pone en manos del Gobierno Foral cuantiosos recursos que pueden considerarse como

una transferencia hacia el Navarra desde el resto de España. El mecanismo que conduce

a ese resultado es sencillo: la Aportación se fija mediante unas reglas pactadas

políticamente entre los Gobiernos del Estado y la Comunidad Foral que conducen a una

sistemática subvaloración del coste de las competencias estatales no asumidas por ésta.

El diseño general de tales reglas fue definido en la Ley 28/1990 siguiendo el precedente

vasco, aunque su especificación para cada uno de los períodos quinquenales a los que se

refieren las diferentes leyes de modificación del Convenio, se ha negociado

separadamente con resultados netamente favorables para el Gobierno Navarro, otra vez

siguiendo la estela dejada por el caso vasco. Como resultado de todo ello la Aportación

de Navarra al Estado se ha convertido en un auténtico privilegio que diferencia a los

navarros del resto de los españoles.

En el caso aquí estudiado —que corresponde a la última Ley del Convenio,

referida al quinquenio 2005–2009— la determinación de la Aportación en el año base

—es decir, 2005— recoge una subvaloración de la cantidad a pagar por la

Administración navarra que supera los 640 millones de €. Dos son los elementos

principales que conducen a este resultado. Por una parte, la atribución al Estado de un

déficit presupuestario inexistente y, por otra, el empleo de un índice de imputación del

1,60 por 100 en la estimación de este coste, que supera al que razonablemente debería

utilizarse si tal índice reflejara la verdadera dimensión relativa de la economía de

Navarra dentro de España —es decir, el 1,56 por 100—.

El privilegio navarro alcanza así una cifra de 644 millones de € que equivale al

4,2 por 100 del PIB regional. En términos per capita, el Gobierno de Navarra dispone

de 1.102 € por cada habitante, lo que les concede una notable holgura financiera para

dedicar recursos a una política fiscal relajada que hace que los impuestos pagados por

los navarros sean sustancialmente inferiores a los que gravan a los demás ciudadanos de

España.

13Referencias Bibliográficas

Barberán, R. (2002): “La sensibilidad de los saldos de las balanzas fiscales a las variaciones

metodológicas”; incluido en M. Carpio (Coordinador): Metodología para la

elaboración de las balanzas fiscales de las Comunidades Autónomas, Ed. Consejo

Económico y Social, Madrid.

Barberán, R. (2006): “Los estudios sobre balanzas fiscales regionales en España (1960–2005)”,

Presupuesto y Gasto Público, nº 43.

Buesa, M. (2008): “El pufo vasco”, La Ilustración Liberal, nº 34, Invierno 2007-2008.

Cantarero, D. (2007): “Descentralización fiscal, financiación y experiencias comparadas”;

incluido en el libro colectivo El Concierto Económico Vasco a debate, Ed. Ciudadanía y

Libertad, Vitoria–Gasteiz.

Carreras, A., Prados de la Escosura, L. y Rosés, J.R. (2005): “Renta y riqueza”; incluido en A.

Carreras y X. Tafunell (Coordinadores). Estadísticas históricas de España. Siglos XIX y

XX, vol. III, Ed. Fundación BBVA, Bilbao (Segunda Edición).

De la Fuente, A. (2005): Los mecanismos de cohesión territorial en España: un análisis y

algunas propuestas, Fundación Alternativas, Documento de Trabajo 62/2005, Madrid.

García Díaz, M., Martín Urriza, C. y Zarapuz Puertas, L. (2007): Situación de la economía

española. Presupuestos Generales del estado 2008, Ed. Confederación Sindical de

Comisiones Obreras, Madrid.

López Basaguren, A. (2007) “El Concierto Económico del País Vasco: del mito a la realidad”;

incluido en el libro colectivo El Concierto Económico Vasco a debate, Ed. Ciudadanía y

Libertad, Vitoria–Gasteiz.

Utrilla de la Hoz, A. (2004): “Estimación de las implicaciones sobre el sector público de una

alternativa secesionista en el País Vasco”; incluido en Buesa (Ed.) (2004).

Zubiri, I. (2007): “Los sistemas forales: características, resultados y su posible generalización”,

incluido en S. Lago Peñas (Ed.): Financiación del estado de las Autonomías:

perspectivas de futuro,Ed. Instituto de Estudios Fiscales, Madrid.

14También puede leer