LA RECUPERACIÓN (TEMPORAL) DEL IMPUESTO SOBRE EL PATRIMONIO

←

→

Transcripción del contenido de la página

Si su navegador no muestra la página correctamente, lea el contenido de la página a continuación

LA RECUPERACIÓN (TEMPORAL) DEL

IMPUESTO SOBRE EL PATRIMONIO

Juan CALVO VÉRGEZ

Profesor Titular de Derecho Financiero y Tributario. Universidad de Extremadura

SUMARIO:

I. EL IMPUESTO SOBRE EL PATRIMONIO Y SU «SUSPENSIÓN» POR LA LEY 4/2008, DE 23

DE DICIEMBRE.

II. CONSECUENCIAS DERIVADAS DE LA «SUSPENSIÓN» DEL IMPUESTO POR LA LEY

4/2008

III. EL RESTABLECIMIENTO DEL IMPUESTO SOBRE EL PATRIMONIO CON CARÁCTER

TEMPORAL MEDIANTE EL REAL DECRETO-LEY 13/2011, DE 16 DE SEPTIEMBRE

IV. REFLEXIONES FINALES

El presente trabajo tiene por objeto analizar el reciente restablecimiento del Impuesto sobre el

Patrimonio mediante la aprobación del Real Decreto-Ley 13/2011, de 16 de septiembre. Tras

un análisis previo de su regulación inicial y de la situación en la que el citado Impuesto se

encontraba a la luz de la Ley 4/2008, de 23 de diciembre, son objeto de análisis los términos en

los que se ha producido su recuperación temporal así como las perspectivas que dicha recuperación

abre de cara al futuro.

I. EL IMPUESTO SOBRE EL PATRIMONIO Y SU «SUSPENSIÓN» POR LA

LEY 4/2008, DE 23 DE DICIEMBRE

Como seguramente se recordará la Ley de Medidas Urgentes de Reforma Fiscal de 14 de noviembre de

1977 estableció en nuestro sistema fiscal el Impuesto sobre el Patrimonio de las personas físicas. Con

anterioridad habían existido diversos proyectos (Bugallal, Cambó y el contenido en el Informe sobre el

Sistema Tributario Español de 1973, principalmente). Sin embargo sólo la citada Ley de 1977 logró

incorporar a nuestro ordenamiento un impuesto de esta naturaleza.

Las finalidades del establecimiento de esta figura impositiva fueron, principalmente, dos. Una primera, de

carácter político, se concretó en la puesta de manifiesto de la voluntad sincera de la Unión de Centro

Democrático (partido que había ganado las elecciones de 1977) de iniciar una reforma fiscal que avanzase

la justicia del sistema democrático. Dado que, por aquel entonces, se proyectaba un Impuesto sobre la

Renta de las Personas Físicas (IRPF) de carácter sintético, el Impuesto sobre el Patrimonio vendría a

equilibrar el sistema gravando específicamente el capital (patrimonio neto). Lo cierto es que el Impuesto

sobre el Patrimonio (IP) tuvo una acogida bastante crítica sobre todo, como era de esperar, en los grupos

conservadores. Las objeciones fueron, principalmente, dos. De una parte, que se trataba de una figura

importada de los sistemas escandinavos y, por ello, extraña a los ordenamientos latinos. Y de otra que, al

tener como objeto imponible la totalidad del patrimonio personal, su carácter progresivo (con

independencia de que la tarifa de tipos de gravamen fuese lógicamente baja) podía llegar a producir unos

efectos en cierta medida confiscatorios. Y, desde luego, unos efectos negativos sobre el ahorro.

La segunda finalidad del Impuesto sobre el Patrimonio fue estrictamente fiscal: permitir un mejor control

1de la renta (mobiliaria e inmobiliaria y de las ganancias patrimoniales) del contribuyente a través de la

determinación y especificación de sus fuentes y de los movimientos de elementos patrimoniales. Cumplía

además una función censal. Una finalidad asegurada por una gestión conjunta de ambos Impuestos, sobre

la Renta y el Patrimonio.

El Impuesto sobre el Patrimonio, cuyo marco normativo ha estado tradicionalmente integrado por la Ley

19/1991, de 6 de junio, reguladora del citado Impuesto (LIP), así como por el Real Decreto 1704/1999,

de 5 de noviembre, por el que se determinan los requisitos y condiciones de las actividades empresariales y

profesionales y de las participaciones de entidades para la aplicación de las exenciones correspondientes en

el citado Impuesto, se presenta como una figura impositiva directa, de naturaleza personal, de carácter

periódico, progresivo y cedido a las Comunidades Autónomas.

Como a estas alturas es sobradamente conocido la Ley 4/2008, de 23 de diciembre, por la que se suprime

el gravamen del Impuesto sobre el Patrimonio, se generaliza el sistema de devolución mensual en el

Impuesto sobre el Valor Añadido y se introducen otras modificaciones en la normativa tributaria, optó,

con efectos desde el 1 de enero de 2008, por acometer la «suspensión» (que no «supresión») del gravamen

derivado de este Impuesto mediante la adopción de una fórmula que asegurase su eliminación efectiva e

inmediata, tanto en lo relativo a la obligación real como en lo referente a la obligación personal de

contribuir. Se llevó así a cabo la «suspensión» del gravamen por este Impuesto sin necesidad de modificar

al mismo tiempo la por aquel entonces vigente Ley 21/2001, de 27 de diciembre, por la que se regulaban

las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas

de régimen común y Ciudades con Estatuto de Autonomía (actualmente sustituida, tras la aprobación del

nuevo modelo de financiación autonómica en julio de 2009, por la Ley 22/2009, de 18 de diciembre, por

la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades

con Estatuto de Autonomía y se modifican determinadas normas tributarias), ya que cualquier eventual

modificación de esta última Ley ha de ser objeto de un examen conjunto en el marco del proceso de

reforma del sistema de financiación de las Comunidades Autónomas.

Concretamente, al amparo de la reforma operada el art. 33 de la Ley reguladora del IP, relativo a la

bonificación general de la cuota integra, quedó con la siguiente redacción: «Sobre la cuota íntegra del

Impuesto se aplicará una bonificación del 100 por ciento, a los sujetos pasivos por obligación personal o

real de contribuir«. Por otra parte se derogaron los arts. 6, 36, 37 y 38 y la Disposición Transitoria de la

Ley reguladora del Impuesto. No obstante, y sin perjuicio de lo anterior, se señaló en la Disposición

Adicional Segunda de la citada Ley que el Gobierno, de conformidad con el principio de lealtad

institucional, procedería a evaluar bilateralmente en el marco de la reforma del sistema de financiación el

importe correspondiente a las pérdidas de ingresos que originase la supresión del Impuesto sobre el

Patrimonio de cara a hacer efectiva la compensación correspondiente (dado que se trata de un impuesto

cuya recaudación fue cedida a las Comunidades Autónomas, las cuales ostentan además diversas

competencias normativas en el mismo), lo cual se ha venido haciendo a lo largo de estos últimos años.

El IP grava la titularidad por el sujeto pasivo en el momento del devengo, esto es, a 31 de diciembre, del

patrimonio neto, conforme se define éste en la Ley del Impuesto. Dicho patrimonio neto queda

delimitado como el conjunto de bienes y derechos de contenido económico de los cuales sean titulares las

personas físicas. El Impuesto no toma en consideración las circunstancias personales y familiares del

sujeto pasivo, lo cual se traduce en una ausencia de reducciones en la base imponible por hijos,

matrimonio, etc., eliminándose así el carácter subjetivo del mismo. No se encuentran sujetos, por tanto,

todos los derechos que carecen de contenido económico, tales como las pensiones del sistema de

Seguridad Social, sistemas alternativos de previsión social promovidos por las empresas cuando no existe

titularidad sobre los fondos constituidos y disponibilidad sobre los mismos.

Con carácter general no quedan sometidos a tributación por el Impuesto (al hallarse exentos) los

siguientes grupos de bienes, con las características que legalmente se establecen: obras de arte y

antigüedades, así como algunas otras que no superen determinadas cuantías, o bien cuando se cedan en

depósito permanente (1); el ajuar doméstico; los derechos consolidados en planes de pensiones; los

(1)Asimismo goza de exención la obra propia de los artistas mientras permanezca en su patrimonio.

2derechos de contenido económico que correspondan a primas satisfechas a los planes de previsión

asegurados; los derechos de contenido económico que correspondan a aportaciones realizadas por el

sujeto pasivo a los planes de previsión social empresarial, incluyendo las contribuciones del tomador; los

derechos de contenido económico derivados de las primas satisfechas por el sujeto pasivo a los contratos

de seguro colectivo, distintos de los planes de previsión social empresarial, que instrumenten los

compromisos por pensiones asumidos por las empresas, así como los procedentes de las primas

satisfechas por los empresarios a los citados contratos de seguro colectivo, los derechos de contenido

económico que correspondan a primas satisfechas a los seguros privados que cubran la dependencia; los

derechos derivados de la propiedad intelectual o industrial mientras permanezcan en el patrimonio del

autor; los valores y depósitos bancarios poseídos por no residentes; parte del patrimonio empresarial y

participaciones en entidades (exención ésta que constituye el auténtico núcleo para la ordenación fiscal de

los patrimonios empresariales y de empresas familiares, y cuyo regulación mereció el correspondiente

desarrollo reglamentario a través del anteriormente citado Real Decreto 1704/1999, de 5 de noviembre)

(2); y vivienda habitual del contribuyente que ha disfrutado fechas recientes de exención hasta un importe

máximo de 150.253,03 euros.

Tiene la consideración de sujeto pasivo del Impuesto la persona física titular del patrimonio en los

supuestos de obligación personal o de los bienes y derechos en el supuesto de obligación real. En los

supuestos de no residentes, los cuales tributan por obligación real de contribuir, se hace necesario el

nombramiento de un representante.

Dada la especial configuración del Impuesto resulta imprescindible conocer las reglas de titularidad de

bienes aplicables. Las reglas generales son las siguientes. La norma general es la titularidad jurídica,

conforme a las normas derivadas de la legislación civil, imputándose por mitad aquellos bienes que

pertenecen por partes iguales a ambos cónyuges. En segundo término, las cargas, gravámenes, deudas y

obligaciones siguen el mismo criterio. Tratándose de bienes o derechos adquiridos con precio aplazado o

reserva de dominio se computa como valor el del bien y como deuda la parte aplazada, computando el

comprador en el segundo supuesto apuntado la totalidad de las cantidades que hubiera satisfecho y el

vendedor el valor total del bien menos las cantidades recibidas. Finalmente se presume la titularidad de los

bienes conforme aparezcan en los Registros Fiscales u otros, estimándose que los mismos siguen

formando parte del patrimonio del sujeto pasivo mientras no se demuestre lo contrario.

El patrimonio neto se calcula por la diferencia de valor de los bienes y derechos menos las cargas y

gravámenes de naturaleza real, cuando disminuyan el valor del bien o derecho y las deudas u obligaciones

personales de que deba responder el sujeto pasivo.

Como es lógico ello obliga a aplicar un conjunto de reglas de valoración de bienes y derechos. ¿Y cuáles

son estas reglas? En primer lugar, respecto de los bienes inmuebles rústicos o urbanos su valoración ha de

efectuarse por el mayor valor de los tres siguientes: valor catastral, valor comprobado por la

Administración a efectos de otros tributos y precio de adquisición. En el caso de bienes inmuebles en fase

de construcción la valoración vendrá determinada por la suma de las cantidades invertidas más el valor del

solar. Tratándose de derechos sobre bienes inmuebles adquiridos en régimen de multipropiedad,

propiedad a tiempo parcial, etc., y siempre y cuando ello no suponga la titularidad del inmueble, la

valoración tendrá lugar por el precio de adquisición de los certificados o títulos representativos de los

mismos. En el caso de los bienes y derechos afectos a actividades empresariales o profesionales se ha de

atender a la diferencia resultante entre el activo real y el pasivo exigible que resulte de la contabilidad.

Respecto de los depósitos bancarios se ha de estar al mayor valor de los siguientes: el saldo a 31 de

diciembre y el saldo medio del último trimestre. En el caso de los valores representativos de la cesión a

terceros de capitales propios, negociados en mercados organizados, su valoración se producirá atendiendo

al valor de cotización media del último trimestre en el mercado oficial. En cuanto a los valores

(2)Esta exención se halla además estrechamente vinculada a la aplicación de reducciones en el Impuesto sobre

Sucesiones y Donaciones (ISD) que alcanzan, en algunas Comunidades Autónomas, hasta el 99 por 100.

3representativos de la cesión a terceros de capitales propios, no negociados en mercados organizados, de

cara a su valoración por el Impuesto debe estarse al valor nominal de los títulos añadiéndose, en su caso,

las primas de amortización o reembolso.

Tratándose de valores representativos de la participación en fondos propios de cualquier tipo de entidad,

negociados en mercados organizados, ha de estarse al valor de cotización media del último trimestre. En

cambio tratándose de valores representativos de la participación en fondos propios no negociados en

mercados organizados su valoración se producirá por el valor teórico resultante del último balance, en el

supuesto de que la sociedad hubiese sido auditada y, en caso contrario, por el mayor valor de los tres

siguientes: valor nominal; valor teórico según balance; capitalización al 20% del beneficio de los 3 últimos

ejercicios.

Las acciones y participaciones en el capital social o en el fondo patrimonial de las Instituciones de

Inversión Colectiva (IIC) se computan por el valor liquidativo de las mismas. Existiendo participaciones

en el capital social de cooperativas, si valoración habrá de producirse por el importe total de las

aportaciones sociales desembolsadas resultantes del último balance, deducidas, en su caso, las pérdidas

sociales no reintegradas. En el caso de los seguros de vida ha de estarse al valor de rescate en el momento

del devengo. Por su parte las rentas temporales y vitalicias se valoran capitalizando el importe anual de la

renta al tipo de interés básico del Banco de España y aplicando posteriormente las reglas de valoración del

usufructo. Las joyas, pieles, vehículos, embarcaciones, aeronaves, objetos de arte y antigüedades se valoran

por su valor de mercado. Los derechos reales son valorados atendiendo a su valor determinado conforme

a las reglas del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITPyAJD),

las cuales toman en consideración el plazo de duración del derecho real y la edad del beneficiario.

Igualmente tiene lugar una remisión a la normativa del citado Impuesto (el ITPyAJD) de cara a efectuar la

valoración de las concesiones administrativas y de las opciones contractuales (3). Los derechos de la

propiedad intelectual e industrial son valorados atendiendo a su valor de adquisición si se han cedido con

causa onerosa, o bien de acuerdo con su valoración a efectos del ISD si han sido cedidos gratuitamente.

Por último, tratándose de los restantes bienes y derechos habrá que estar a su valor de mercado. Y, por lo

que respecta a la valoración de las deudas, ésta se producirá atendiendo al valor nominal en la fecha del

devengo del Impuesto.

¿Cuáles son los métodos de determinación de la base imponible aplicables? Con carácter general sólo se

permite la aplicación del método de estimación directa, lo que significa poder recurrir a los documentos y

otros medios de prueba que permitan acreditar la titularidad de los bienes y su valor, aun cuando las

valoraciones «objetivas» en las distintas reglas tienen poco que ver, en más ocasiones de las deseadas, con

una determinación real del valor de mercado de los bienes. Sin embargo, se prevé la posible aplicación del

régimen de estimación indirecta de bases en los supuestos previstos en el art. 35.4 de la Ley 58/2003, de

17 de diciembre, General Tributaria (LGT).

Existiendo reglas específicas de valoración no suelen plantearse demasiados problemas para cuantificar los

bienes y derechos. No sucede lo mismo, en cambio, cuando el valor se consigna como el precio de

mercado o el valor de mercado, siendo entonces necesario contrastar la estimación realizada por el sujeto

pasivo en su autoliquidación. Es en este terreno en el que la tasación pericial contradictoria adquiere carta

de naturaleza.

La base liquidable del Impuesto se obtiene al deducir el mínimo exento a la base imponible, respecto del

cual las Comunidades Autónomas pueden asumir capacidad normativa en cuanto a su fijación. Hasta la

reciente recuperación del Impuesto el contemplado en la Ley del Impuesto era de 108.182,18 euros.

La cuota íntegra del Impuesto sobre el Patrimonio se obtiene aplicando la tarifa a la base liquidable.

También en el presente caso las Comunidades Autónomas tienen competencia para normar sobre la tarifa.

No habiéndose ejercido por parte del Ente Regional dicha competencia, resultaba de aplicación la

(3)Dicha normativa se concreta en el Real Decreto Legislativo 1/1993, de 24 de septiembre, por el que se aprueba el

Texto Refundido de la Ley reguladora del citado Impuesto, y en el Real Decreto 828/1995, de 29 de mayo, por el

que se aprueba el Reglamento del ITPyAJD.

4siguiente:

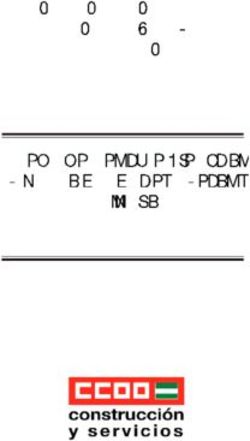

Base liquidable Cuota Resto base liquidable Tipo aplicable

- - - -

Hasta euros Euros Hasta euros Porcentaje

0,00 0,00 167.129,45 0,2

167.129,45 334,26 167.123,43 0,3

334.252,88 835,63 334.246,87 0,5

668.499,75 2.506,86 668.499,76 0,9

1.336.999,51 8.523,36 1.336.999,50 1,3

2.673.999,01 25.904,35 2.673.999,02 1,7

5.347.998,03 71.362,33 5.347.998,03 2,1

10.695.996,06 183.670,29 en adelante 2,5

La Ley 35/2006, de 28 de noviembre, reguladora del Impuesto sobre la Renta de las Personas Físicas

(LIRPF), mantuvo en el 60% el límite conjunto sobre las cuotas íntegras de los Impuestos sobre la Renta

de las Personas Físicas y sobre el Patrimonio, si bien dicho límite pasó a operar sobre la base imponible

total del IRPF, resultante de la suma de las bases imponibles general y del ahorro. Así, tras la redacción

facilitada al art. 31 de la Ley del IP, la cuota íntegra del IP, conjuntamente con las cuotas del IRPF no

podría exceder, para los sujetos pasivos sometidos al Impuesto por obligación personal, del 60% de la

suma de las bases imponibles del citado Impuesto, sin tomar en consideración la parte de la base

imponible del ahorro derivada de ganancias y pérdidas patrimoniales que correspondiese al saldo positivo

de las obtenidas por las transmisiones de elementos patrimoniales adquiridos o de mejoras realizadas en

los mismos con más de un año de antelación a la fecha de transmisión, así como tampoco la parte de las

cuotas íntegras del IRPF correspondientes a dicha parte de la base imponible del ahorro. (4)

Igualmente existía un límite para la reducción de la cuota del IP por virtud del cual, si la suma de cuotas

(IRPF e IP) superase el citado 60%, la cuota del IP habría de reducirse hasta dicho porcentaje, si bien

dicha reducción no podría exceder del 80% de la cuota. Dicho de otro modo, se estableció una cuota

mínima en el IP no reducible y equivalente al 20% de la cuota del propio Impuesto. De no existir base

imponible en el IRPF, la cuota por el IP sería el 20% de la inicial cuota íntegra calculada.

Con carácter adicional en los supuestos de obligación personal de contribuir podía deducirse la menor de

las dos cantidades siguientes: el importe efectivo de lo satisfecho en el extranjero por razón de gravamen

personal que afectase a los elementos patrimoniales computados en el Impuesto; y el resultado de aplicar

el tipo medio efectivo del Impuesto a la parte de base liquidable gravada en el extranjero. En todo caso las

Comunidades Autónomas (CC.AA.), de acuerdo con lo previsto en la Ley 22/2009, de 18 de diciembre,

por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y

Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias (art. 47), podría

establecer deducciones en este Impuesto que resultarían compatibles con las establecidas por el Estado, no

pudiendo suponer sin embargo su modificación y siendo aplicables con posterioridad a las estatales.

¿Quiénes quedaban obligados a presentar declaración? Por obligación personal, aquellos contribuyentes

(4)A este respecto nos remitimos a nuestro trabajo «El límite de la cuota íntegra en el Impuesto sobre el Patrimonio:

algunas consideraciones», Jurisprudencia Tributaria, núm. 22, 2003, págs. 36 y ss.

5cuya base imponible resultase superior a 108.182,18 euros. Y, por obligación real, en todo caso y con

independencia del valor del patrimonio neto del sujeto.

De cualquier manera no existía régimen de tributación conjunta, siendo el declarante siempre la persona

física. Por lo que se refiere a los plazos de presentación de la declaración del Impuesto, resultaban

coincidentes con los establecidos para IRPF contemplando el legislador, al igual que sucede con este

último Impuesto, la posibilidad del pago en especie mediante entrega de bienes integrantes del Patrimonio

Histórico Español.

II. CONSECUENCIAS DERIVADAS DE LA «SUSPENSIÓN» DEL

IMPUESTO POR LA LEY 4/2008

La «suspensión» del Impuesto sobre el Patrimonio operada a través de la Ley 4/2008 sugirió ya, en su día,

diversas reflexiones sobre los hechos que condujeron a dicha decisión así como sobre las posibilidades que

ofrecía la «suspensión» de la aplicación de esta figura impositiva.

Siguiendo en este punto a CALVO ORTEGA (5) puede afirmarse que su evolución resultó ciertamente

desigual. En un plano estricto de carga tributaria el Impuesto conoció desde su implantación diversas

exenciones que, en general, merecen un juicio positivo: así, la exclusión de los derechos consolidados de

los partícipes y de los derechos económicos de los beneficiarios de un plan de pensiones o los derechos

económicos que correspondan a primas satisfechas a los planes de previsión asegurados, a aportaciones

realizadas por el sujeto pasivo a los planes de previsión social empresarial y a los contratos de seguro

colectivo. Una especial relevancia adquirió la exención de los bienes y derechos necesarios para el

desarrollo por la persona física de su actividad empresarial o profesional, así como la titularidad en

propiedad, nuda propiedad o usufructo de participaciones en entidades que no tuviesen como actividad

principal la gestión de un patrimonio mobiliario o inmobiliario, incluso cuando la participación fuese

conjunta con personas que integrasen un bloque familiar.

En la misma línea de exenciones importantes hay que citar la vivienda habitual del contribuyente hasta un

tope determinado, respecto de la cual la interpretación administrativa efectuada a través de la Resolución

de la Dirección General de Tributos (DGT) de 25 de mayo de 2001 estimó que el importe de 150.253

euros se refería a cada cónyuge en el caso de matrimonio en régimen de gananciales. Se trató de una

exención amplia y que merecía una consideración positiva, dado que se limitaba a una determinada

cantidad susceptible de ser considerada como razonable frente a la deducción por adquisición de vivienda

en el IRPF (parcialmente extinguida en la actualidad tras la aprobación de la Ley 39/2010, de 22 de

diciembre, de Presupuestos Generales para 2011), que carecía (y carece a día de hoy, para aquellos

contribuyentes que mantienen el derecho a seguir aplicándola) de límite total, sin más techo que la que

puede hacerse en cada período impositivo.

En relación con la carga tributaria la individualización del Impuesto, recogida ya en la Ley de 6 de junio de

1991, vino, lógicamente, a adecuar el tributo de manera correcta a los principios de capacidad económica e

igualdad tributaria. El sujeto pasivo pasó a serlo la persona física y no la sociedad conyugal, como

establecía la antigua Ley de 1977, que incluso preveía en el caso de separación de bienes la acumulación de

los pertenecientes a ambos cónyuges.

El IP presentaba ya durante los últimos años anteriores a su «suspensión» a través de la Ley 4/2008 unas

características que es preciso tener presente. La primera de ellas era su escasa capacidad recaudatoria. Esta

nota constituyó una de las razones alegadas por los que, por aquel entonces, solicitaron su derogación. A

este respecto no se tuvo en consideración la función censal que jugaba y sí, en cambio, el hecho de que su

aportación a los Entes públicos (en este caso, como impuesto cedido a las Comunidades Autónomas) era

muy escasa, siendo además su base subjetiva poco amplia, lo que no compensaba la distorsión que podía

producir sobre las decisiones de ahorro de los contribuyentes.

(5)CALVO ORTEGA, R., «La supresión del Impuesto sobre el Patrimonio. Algunas reflexiones», Nueva Fiscalidad, núm. 5, 2008,

págs. 12 y ss.

6Lo cierto es que, a la hora de justificar esa baja capacidad recaudatoria, influían en buena medida y de

manera importante las exenciones reseñadas con anterioridad así como diversas cuestiones de valoración

de los bienes urbanos que constituían uno de los dos grupos más importantes de patrimonio. Era el caso,

por ejemplo, de la desactualización de los valores catastrales muy por debajo de su valor real. A tal efecto

la Ley del Impuesto sobre el Patrimonio estableció en materia de valoración de bienes inmuebles un

precepto destinado a tratar de optimizar los valores más próximos a los reales. Decía concretamente el art.

10 de la Ley 19/1991 que «Los bienes de naturaleza urbana o rústica se computarán de acuerdo a las

siguientes reglas:

Uno. Por el mayor valor de los tres siguientes: El valor catastral, el comprobado por la Administración a

efectos de otros tributos o el precio, contraprestación o valor de la adquisición».

A pesar de que resulta ciertamente difícil conocer el porcentaje que representan cada uno de los tres

grupos por el método de valoración empleado (catastral, comprobado en otro tributo y valor de

adquisición), la importancia del valor catastral es notoria y su diferencia con el valor real (de mercado)

también. Por otra parte, si bien se ha de reconocer una considerable entrada de vivienda nueva en la red

del Impuesto a lo largo de la última década (y antes de que terminara «pinchándose» la conocida «burbuja

inmobiliaria»), dicha entrada estuvo acompañada de deuda hipotecaria deducible de la base imponible del

Impuesto en la parte que excediese de la parte exenta de la vivienda habitual.

Igualmente incidió en la baja capacidad recaudatoria del Impuesto la exención de las participaciones en

entidades, con o sin cotización en mercados organizados, extendida a bloques familiares amplios, y la

utilización de sociedades para refugiar en ellas patrimonio inmobiliario con ventaja para el contribuyente

que cambiaba la tributación de los inmuebles por la de las acciones o participaciones sociales. Todo ello

sin perjuicio del sometimiento a gravamen de diversos patrimonios de difícil localización y control como

puedan ser, por ejemplo, los integrados por objetos de arte, antigüedades y joyas.

El Impuesto conoció un inmovilismo en cuanto a la tarifa de tipos de gravamen que le hizo perder

justificación y «popularidad» como figura que gravaba a las grandes fortunas. Así, por ejemplo, si se

compara la tarifa de 1977 con la de 2008 (antes de la introducción de la bonificación del 100% en la cuota

por la Ley 4/2008) puede observarse sin mayor análisis que aquélla no fue deflactada en la medida exigida

por el paso de las tres últimas décadas con etapas de inflación importantes. Parece claro que un Impuesto

con un mínimo exento más alto y una tarifa de tipos de gravamen más horizontal hubiese reducido las

críticas que esta figura impositiva tuvo en los últimos años previos a su «suspensión», además de

caracterizarlo como un tributo sobre las grandes fortunas. Estas observaciones son ciertas, aun

considerando que la individualización del tributo significó una reducción de la carga tributaria en bastantes

casos.

El principio de igualdad tributaria (igualdad en la ley) se transgredía en el IP con el diferente método de

valoración de los dos grandes bloques de riqueza sujetos al Impuesto: riqueza inmobiliaria y mobiliaria.

Nada justificaba una discriminación que aquí se producía en contra de la riqueza mobiliaria. Los inmuebles

se valoraban, como ya vimos, por el mayor valor de los tres siguientes: catastral, comprobado por la

Administración a efectos de otros tributos y el precio de adquisición. Hay que observar que siempre se

producía una petrificación con cualquiera de estos tres valores por la falta de actualización regular de ellos;

pero, sobre todo, por la utilización del valor catastral muy por debajo del valor real. Aunque esta

valoración no era la única, sí que era la más utilizada. Su actualización anual en la Ley de Presupuestos

resultaba del todo insuficiente.

Frente a ella, la valoración de la propiedad mobiliaria era actual. Incluso una actualidad calculada de

manera que dificultase las opciones del contribuyente para reducirla. Tal y como hemos precisado con

anterioridad los depósitos bancarios se computaban «por el saldo que arrojen en la fecha de devengo del

Impuesto, salvo que aquel resultase inferior al saldo medio correspondiente al último trimestre del año, en

cuyo caso se aplicará este último». Los valores representativos de la cesión a terceros de capitales propios

en mercados organizados se computaban por su valor de negociación media del cuarto trimestre de cada

año. Solo en el caso de que no hubiese negociación se valoraban por el nominal incluidas, en su caso, las

primas de amortización o reembolso. Las mismas reglas de valoración se seguían para los valores

representativos de la participación en fondos propios negociados en mercados organizados. Las

7excepciones a estas reglas (valores no cotizados en mercados organizados) buscaban también su valor real,

estableciéndose como dato el valor teórico resultante del último balance aprobado. Esta afirmación

resultaba igualmente válida para las acciones y participaciones en el capital social o en el fondo patrimonial

de las Instituciones de Inversión Colectiva, que se computaban por el valor liquidativo en la fecha de

devengo del Impuesto.

En definitiva, la diferencia era evidente y bien conocida por el legislador tributario, que cerró los ojos ante

esta realidad. Una brecha que fue progresivamente incrementándose con el aumento muy notable del valor

real de los inmuebles urbanos en los últimos años. Las soluciones eran varias. La más elemental, haber

aplicado un corrector (en un sentido o en otro y con los matices que se hubiesen considerado necesarios)

a los dos tipos de riqueza aludidos con anterioridad: inmobiliaria y mobiliaria. Nada se hizo sin embargo a

este respecto, lo que contribuyó a originar situaciones de injusticia que terminaron por desprestigiar al

propio tributo. (6)

A pesar de ello ya en su momento advirtió el Profesor CALVO ORTEGA (7) que la supresión del

Impuesto sobre el Patrimonio no era una medida conveniente. Se trató, obviamente, de una decisión

política discutible desde diversos ángulos. Desde la justicia tributaria, venía en alguna medida a equilibrar

el sistema impositivo, sobre todo a partir de la conversión del IRPF en un impuesto dual y desde los

nuevos planteamientos que ganaron terreno en el Impuesto sobre Sucesiones y Donaciones (ISD) en las

Comunidades Autónomas, relativos a la conveniencia de la eliminación de este último Impuesto. Es cierto

que debería de haber sido reformado y actualizado. Pero no haberse «suspendido» su aplicación. Desde la

función censal, que fue una de las justificaciones del Impuesto, también resultaba aconsejable su

mantenimiento. Sin perjuicio de reconocer que los avances en información fiscal han ampliado el

conocimiento de la Administración de manera importante, el campo de la riqueza inmobiliaria y de las

ganancias patrimoniales se apoyaba en buena medida en el IP.

Por otra parte, su incidencia sobre la actividad económica y, específicamente, sobre la productiva era muy

escasa, máxime después del establecimiento acertado de la exención sobre los bienes y derechos necesarios

para el desarrollo de la actividad empresarial o profesional del sujeto pasivo. Todo ello con independencia

de que el Impuesto permitiese un seguimiento global del activo y del pasivo del contribuyente que

contribuyera a clarificar bastante las relaciones de éste con la Administración del Estado y de las

Comunidades Autónomas, ya que ambas tenían atribuidas funciones de inspección y de suministro

recíproco de colaboración.

A favor de su «suspensión» únicamente podía invocarse que incrementaba la renta disponible de los

contribuyentes, favoreciendo la adquisición de bienes y derechos por sujetos no residentes en España. En

ambos casos, no obstante, se trataba de unos efectos globales de escasa entidad.

En todo caso, la «suspensión» del Impuesto operada por la Ley 4/2008 abrió a los poderes públicos, desde

un punto de vista jurídico-tributario, un amplio abanico de alternativas de naturaleza diversa. Al amparo

de la primera de ellas el Estado podía mantener la declaración de Patrimonio por parte de las personas

físicas como una obligación formal. La Ley 58/2003, de 17 de diciembre, General Tributaria (LGT), art.

29.1, establece con carácter general las obligaciones formales «que sin tener carácter pecuniario son

impuestas por la normativa tributaria o aduanera a los obligados tributarios, deudores o no del tributo, y

cuyo cumplimiento esté relacionado con el desarrollo de actuaciones o procedimientos tributarios o

aduaneros». Y el mismo precepto, apartado 2.c), establece genéricamente la obligación de presentar

declaraciones.

La única exigencia a la presentación de declaración sobre el Patrimonio sería que hubiese sido fijada por la

ley de manera que se cumpliese la reserva establecida por el art. 31.3 de la Constitución sobre el

(6)El programa electoral con el que el Gobierno socialista concurrió a las elecciones de 2008 afirmaba textualmente

que se trataba de un impuesto obsoleto, que grababa esencialmente el ahorro de las familias de rentas medidas, con

unos tipos del 2,5% sobre el patrimonio de los contribuyentes (que, según se indicaba, eran los más altos del

mundo), adoleciendo además de una total falta de equidad horizontal y vertical.

(7)CALVO ORTEGA, R., «La supresión del Impuesto sobre el Patrimonio. Algunas reflexiones», ob. cit., pág. 20.

8establecimiento de prestaciones personales. Con esta obligación formal se hubiese cubierto la función

censal o de información complementaria que hasta la aprobación de la Ley 4/2008 había venido

ejerciendo la declaración del propio Impuesto.

Una segunda alternativa era la asunción por las Comunidades Autónomas del Impuesto en su

correspondiente territorio. Nada habría impedido que ello fuese así si el Impuesto se hubiese suprimido

realmente y la Ley 19/1991 hubiera quedado derogada lo que, sin embargo, no se produjo. En efecto, se

trataba de un impuesto cedido y la supresión del mismo hubiera dejado libre una materia imponible que

podría ser sometida a gravamen por las Comunidades. El Impuesto perdería entonces su carácter personal

(y por ello general) y sólo sería susceptible de gravamen la riqueza radicada dentro de cada una de las

Comunidades, limitándose las deudas deducibles a las que debieran ser pagadas a otros sujetos residentes

en la misma Comunidad o que hubiesen sido generadas dentro de este territorio. Como es sabido la Ley

Orgánica 8/1980, de 22 de septiembre, de Financiación de las Comunidades Autónomas (LOFCA)

dispone en su art. 9.a) que «No podrán sujetarse elementos patrimoniales situados (…) fuera del territorio

de la respectiva Comunidad Autónoma». Este límite jugaría plenamente en relación con la propiedad

inmobiliaria y con más dificultad con algunos tipos de propiedad mobiliaria (por ejemplo, acciones y

participaciones sociales). No se producirían casos de doble imposición, salvo en los inmuebles ya gravados

actualmente por los municipios con el Impuesto sobre Bienes Inmuebles (IBI). Por el contrario el

gravamen de la riqueza mobiliaria sí que podría ofrecer algunas dudas. Además, la facilidad de los

desplazamientos de los depósitos bancarios podría representar un obstáculo importante para la efectividad

del gravamen mismo en este campo.

Una tercera alternativa pudo haber sido su integración en el sistema impositivo municipal y,

concretamente, en el Impuesto sobre Bienes Inmuebles. Las técnicas aquí podrían ser diversas. La más

sencilla, una subida del tipo de gravamen mínimo del IBI que recogiese la carga tributaria específica sobre

inmuebles desaparecida tras la aplicación de la bonificación del 100% en la cuota. Y, la más compleja, una

tributación adicional sobre el conjunto de los bienes inmuebles propiedad de un mismo sujeto en un

municipio. Las dos fórmulas tratarían de que la recepción del gravamen sobre la propiedad inmobiliaria

fuese efectiva, ya que el tipo de gravamen máximo que autoriza el Real Decreto Legislativo 2/2004, de 5

de marzo, por el que se aprueba el Texto Refundido de la Ley Reguladora de las Haciendas Locales

(TRLRHL) no se aplica normalmente por los Ayuntamientos. Tampoco se realizan las valoraciones

colectivas de carácter general con una periodicidad que permita aproximarse a los valores reales.

Finalmente la última alternativa a la «suspensión» del Impuesto era la compensación a las CC.AA. Pues

bien, ésta última fue la vía de actuación adoptada. Tratándose de un impuesto cedido era una posibilidad

que entraba dentro de la lógica del sistema de financiación de los citados Entes territoriales. La única

cuestión que podía ofrecer alguna complejidad era la relativa a su actualización, ya que la recaudación del

Impuesto que se perdía con la introducción de la bonificación del 100% en la cuota estuvo muy vinculada,

lógicamente, a la actividad económica y a la valoración de la riqueza.

III. EL RESTABLECIMIENTO DEL IMPUESTO SOBRE EL PATRIMONIO

CON CARÁCTER TEMPORAL MEDIANTE EL REAL DECRETO-LEY

13/2011, DE 16 DE SEPTIEMBRE

Recientemente mediante la aprobación del Real Decreto-Ley 13/2011, de 16 de septiembre, se ha

dispuesto el restablecimiento efectivo del Impuesto sobre el Patrimonio. Como ya se ha analizado la Ley

4/2008, de 23 de diciembre, sin llegar a derogar el Impuesto, eliminó la obligación efectiva de contribuir

por el mismo, entre otras razones por haber disminuido su capacidad redistributiva al gravar

principalmente patrimonios medios.

Ni que decir tiene que el único objetivo del restablecimiento del gravamen del Impuesto es la obtención

de una recaudación adicional, persiguiéndose al mismo tiempo reforzar el principio de equidad

permitiendo gravar la capacidad contributiva adicional que la posesión de un gran patrimonio representa.

Todo ello en aras de alcanzar una mejor distribución de la renta y de la riqueza complementando el papel

que desempeñan el IRPF y el ISD.

9El restablecimiento del Impuesto tiene carácter temporal, ya que se contempla exclusivamente para los

ejercicios 2011 y 2012, debiéndose presentar las consiguientes declaraciones, respectivamente, en 2012 y

2013, años en los cuales se pretende continuar con el desarrollo de las políticas públicas y con el esfuerzo

para reducir el déficit en todos los niveles de la Administración. Así las cosas el devengo del Impuesto se

producirá el próximo 31 de diciembre de 2011 y el 31 de diciembre de 2012.

A través del Real Decreto-Ley 13/2011 se clarifica ya desde un primer momento que el IP sigue siendo un

tributo cedido a las Comunidades Autónomas, de manera que éstas recuperan de manera efectiva su

capacidad normativa correspondiéndoles su recaudación. Ello ha de suponer para las mismas la

posibilidad de obtener en esos años unos recursos adicionales a los que resulten del nuevo modelo de

financiación. Asimismo se especifica que la eventual supresión futura del Impuesto o, en su caso, la

creación de otro de naturaleza estatal, no implicará compensación adicional a las Comunidades

Autónomas, al estimarse que ya se les compensó de manera definitiva consignándose a su favor alrededor

de 2.100 millones de euros en el año base del modelo del actual sistema de financiación.

En relación con el vehículo jurídico a través de la cual se aprueba esta medida se estima que no se

introducen modificaciones sustanciales en la estructura del Impuesto, el cual es reactivado eliminándose la

bonificación estatal existente con anterioridad y recuperando los elementos del tributo que fueron objeto

de una eliminación técnica en ese momento. Sin embargo, al objeto de dotar de coherencia al Impuesto y

reforzar su carácter extraordinario y dirigido a obtener la contribución de un número relativamente

reducido de contribuyentes con una especial capacidad económica, se elevan los importes de la exención

parcial de la vivienda habitual y del mínimo exento. (8)

Así las cosas el mínimo exento queda fijado en 700.000 euros (9), disponiéndose la exención de las

viviendas habituales hasta un valor de 300.000 euros (10). El Impuesto se mantiene con la misma

estructura que ya tenía, dado que únicamente se han modificado las cantidades mínimas exentas, con lo

que las CC.AA. continúan manteniendo la misma facultad para adaptar el tributo a su conveniencia, de

acuerdo con lo dispuesto en el art. 19.2.b) de la Ley Orgánica 8/1980, de 22 de septiembre, de

Financiación de las Comunidades Autónomas, en su actual redacción otorgada por la Ley Orgánica

(8)Recuérdese no obstante que las CC.AA. ostentan ya amplias competencias normativas sobre este último extremo.

(9)A tal efecto se modifica el art. 28 de la Ley, a través del cual se regula la base liquidable, señalándose lo siguiente:

«Uno. En el supuesto de obligación personal, la base imponible se reducirá, en concepto de mínimo exento, en el importe que haya sido aprobado por la

Comunidad Autónoma.

Dos. Si la Comunidad Autónoma no hubiese regulado el mínimo exento a que se refiere el apartado anterior, la base imponible se reducirá en 700.000

euros.

Tres. El mínimo exento señalado en el apartado anterior será aplicable en el caso de sujetos pasivos no residentes que tributen por obligación personal de

contribuir y a los sujetos pasivos sometidos a obligación real de contribuir».

Igualmente es objeto de modificación el art. 33 de la Ley, encargado de regular la bonificación de la cuota en Ceuta y

Melilla, pasando a señalarse en dicho precepto lo siguiente: «Uno. Si entre los bienes o derechos de contenido económico computados

para la determinación de la base imponible figurase alguno situado o que debiera ejercitarse o cumplirse en Ceuta y Melilla y sus dependencias, se

bonificará en el 75 por ciento la parte de la cuota que proporcionalmente corresponda a los mencionados bienes o derechos.

La anterior bonificación no será de aplicación a los no residentes en dichas ciudades, salvo por lo que se refiera a valores representativos del capital social

de entidades jurídicas domiciliadas y con objeto social en las citadas ciudades o cuando se trate de establecimientos permanentes situados en las mismas.

Dos. La Comunidad Autónoma, de acuerdo con lo previsto en la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de

las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias, podrá

establecer deducciones en este impuesto, que resultarán compatibles con las establecidas por el Estado sin que puedan suponer su modificación, aplicándose

con posterioridad a las estatales».

(10)En efecto se modifica el apartado nueve del art. 4 de la Ley, relativo a la exención de la vivienda habitual, que

pasa a tener la siguiente redacción: «Nueve. La vivienda habitual del contribuyente, según se define en el artículo 68.1.3.º de la Ley

35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre

Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, hasta un importe máximo de 300.000 euros».

103/2009, de 18 de diciembre. De este modo aquellos ingresos que se recauden en 2012 y 2013 con cargo a

los ejercicios 2011 y 2012 servirían a las CC.AA. para llevar a cabo políticas sociales o para poder reducir

su déficit. (11)

Con motivo de la derogación efectuada en su día de los antiguos arts. 6, 36, 37 y 38 de la Ley 19/1991,

operada por la Ley 4/2008, el Real Decreto-Ley 13/2011 recupera la regulación contenida en dichos

preceptos. Así, se añade un nuevo art. 6, relativo a los representantes de los sujetos pasivos no residentes

en España, y que ofrece la siguiente redacción: «Uno. Los sujetos pasivos no residentes en territorio

español vendrán obligados a nombrar una persona física o jurídica con residencia en España para que les

represente ante la Administración tributaria en relación con sus obligaciones por este Impuesto, cuando

operen por mediación de un establecimiento permanente o cuando por la cuantía y características del

patrimonio del sujeto pasivo situado en territorio español, así lo requiera la Administración tributaria, y a

comunicar dicho nombramiento, debidamente acreditado, antes del fin del plazo de declaración del

Impuesto.

Dos. El incumplimiento de la obligación a que se refiere el apartado uno constituirá una infracción

tributaria grave y la sanción consistirá en multa pecuniaria fija de 1.000 euros.

La sanción impuesta conforme a los párrafos anteriores se graduará incrementando la cuantía resultante en

un 100 por ciento si se produce la comisión repetida de infracciones tributarias.

La sanción impuesta de acuerdo con lo previsto en este apartado se reducirá conforme a lo dispuesto en el

apartado 3 del artículo 188 de la Ley General Tributaria.

Tres. En todo caso, el depositario o gestor de los bienes o derechos de los no residentes responderá

solidariamente del ingreso de la deuda tributaria correspondiente a este Impuesto por los bienes o

derechos depositados o cuya gestión tenga encomendada, en los términos previstos en el artículo 42 de la

Ley General Tributaria».

Igualmente se añade un nuevo art. 36, relativo al régimen de autoliquidación, y de conformidad con el cual

los sujetos pasivos quedan obligados a presentar declaración, a practicar autoliquidación y, en su caso, a

ingresar la deuda tributaria en el lugar, forma y plazos que se determinen por el titular del Ministerio de

Economía y Hacienda. Este pago de la deuda tributaria podrá realizarse mediante entrega de bienes

integrantes del patrimonio histórico español que estén inscritos en el Inventario General de Bienes

Muebles o en el Registro General de Bienes de Interés Cultural, de acuerdo con lo dispuesto en el art. 73

de la Ley 16/1985, de 25 de junio, del Patrimonio Histórico Español.

También se incorpora un nuevo art. 37, a través del cual se delimitan a las personas obligadas a presentar

declaración, y de conformidad con el cual quedan obligados a presentar declaración aquellos sujetos

pasivos cuya cuota tributaria, determinada de acuerdo con las normas reguladoras del Impuesto y una vez

aplicadas las deducciones o bonificaciones que procedieren, resulte a ingresar, o cuando, no dándose esta

circunstancia, el valor de sus bienes o derechos, determinado de acuerdo con las normas reguladoras del

Impuesto, resulte superior a 2.000.000 de euros. Y, de conformidad con lo dispuesto por el nuevo art. 38,

encargado de regular el régimen de presentación de la declaración, «El titular del Ministerio de Economía y

Hacienda podrá aprobar la utilización de modalidades simplificadas o especiales de declaración.

La declaración se efectuará en la forma, plazos y modelos que establezca el titular del Ministerio de

Economía y Hacienda, que podrá establecer los supuestos y condiciones de presentación de las

declaraciones por medios telemáticos.

(11)La Comunidad Autónoma de Cataluña fue la primera Comunidad que solicitó recaudar el Impuesto sobre

Patrimonio en el caso de que finalmente el tributo se restableciese, al estimar que se trataba de un Impuesto

transferido a las Comunidades Autónomas. Y ello sobre la base de que el Estado, tras la bonificación del 100% que

introdujo en 2008, compensó a Cataluña con una cantidad de 536,7 millones de euros en 2010 y de 538,9 millones de

euros en 2009. Así las cosas mediante la transferencia del 100% del Impuesto sobre Patrimonio la Generalitat asumió

competencias normativas en el mínimo exento, en el tipo de gravamen y en las deducciones y las bonificaciones de la

cuota, así como la gestión, la liquidación, la inspección y la recaudación del Impuesto.

11Los sujetos pasivos deberán cumplimentar la totalidad de los datos que les afecten contenidos en las

declaraciones, acompañar los documentos y justificantes que se establezcan y presentarlas en los lugares

que determine el titular del Ministerio de Economía y Hacienda».

Por último, con efectos desde el 1 de enero de 2013 será modificado el art. 33 de la Ley, relativo a la

bonificación general de la cuota íntegra, señalándose que en dicha fecha sobre la cuota íntegra del

Impuesto volverá a aplicarse una bonificación del 100 por ciento a los sujetos pasivos por obligación

personal o real de contribuir. Asimismo en dicha fecha se derogarán los nuevos artículos introducidos

señalados con anterioridad, a saber. 6, 36, 37 y 38.

IV. REFLEXIONES FINALES.

El Impuesto sobre el Patrimonio quedó en estado latente allá por el mes de abril de 2008, cuando todavía

no se intuía la grave penuria económica de las finanzas públicas, renunciándose así a un instrumento

recaudatorio que por aquel entonces proporcionaba 2.000 millones de euros al año. No se llegó a eliminar,

sino que se bonificó al 100%. Según datos facilitados por el Ministerio de Economía y Hacienda el pasado

16 de septiembre de 2011, la recuperación del Impuesto afectará a unos 160.000 contribuyentes. La

medida permitirá una recaudación adicional de 1.080 millones anuales en el supuesto de que el Impuesto

se aplicase con los mismos parámetros en el conjunto de España ya que, como hemos venido insistiendo a

lo largo de este trabajo, se trata de un tributo cedido a las Comunidades Autónomas.

Desde nuestro punto de vista el Impuesto, al amparo de su anterior regulación, afectaba y castigaba

fundamentalmente a las clases medias, ya que las grandes fortunas disponen de sofisticados instrumentos

financieros y estructuras societarias que permiten eludir su pago. Asimismo constituía un incentivo a la

huida de capitales y a la deslocalización de contribuyentes de renta alta. Se trataba además (y continua

tratándose en la actualidad) de un Impuesto que sometía a gravamen activos que antes han tenido que

pasar por el filtro de otras figuras tributarias tales como el IVA y el IRPF. Así las cosas su recuperación en

los mismos términos en los que quedó en suspenso hubiera penalizado el ahorro y la inversión de las

clases medias. (12)

Estimamos positiva tanto la recuperación del Impuesto como la elevación del mínimo exento y del tope

de exención de la vivienda habitual. No obstante una alternativa hubiese podido ser elevar el mínimo

exento que tenía el Impuesto hasta una cifra sensiblemente superior (por ejemplo 1,5 millones de euros),

suprimiéndose a cambio, al objeto de intensificar la recaudación, algunas de las exenciones de las que han

gozado las empresas familiares (13). Hemos de reconocer, en todo caso, que la adopción de esta medida

podría precipitar un nuevo fenómeno de deslocalizarión de las empresas.

En cambio, no creemos acertado que se haya vuelto a un tributo de estructura idéntica al que se dejó

inerte, en lugar de haber acometido la creación de otro nuevo, que podría reservarse el Estado (14), y en el

que los tipos y las bases del mismo afectasen sólo a las clases realmente altas, al objeto de favorecer la

«equidad» y la «solidaridad» fiscal.

La presente reforma ha sido adoptada de manera inmediata acudiendo a la figura del Real Decreto-Ley en

atención a la grave situación económica y presupuestaria existente, y con la finalidad de garantizar la

obtención de ingresos en los dos próximos ejercicios a fin de asegurar los objetivos de estabilidad

asumidos por el Estado. Igualmente se ha justificado la urgencia concurrente en la aprobación de la

(12)Durante el ejercicio 2007, último año de su aplicación hasta su reciente recuperación, el 75% de la recaudación

por el Impuesto, que alcanzó los 2.000 millones de euros, procedía del 25% de los ciudadanos que lo pagaban, es

decir, un 25% contribuía con 1.400 millones de euros.

(13)Así lo propusimos además en nuestro artículo «A vueltas con la bajada de la recaudación impositiva en

Extremadura», publicado en El Periódico de Extremadura, Año LXXXVIII, núm. 28.724, pág. 2.

(14)Téngase presente que, al quedar en 2008 el Impuesto bonificado al 100%, se eliminó la obligación de que las

Comunidades Autónomas controlasen los patrimonios. Ello podría agravar el surgimiento de actuaciones

fraudulentas en su declaración.

12También puede leer